ธนาคารพาณิชย์ ประกาศลดดอกเบี้ยเงินกู้ ใครเป็นหนี้ จ่ายน้อยลง!

โดย : MilD

ดอกเบี้ยเงินกู้ ถือเป็นปัจจัยสำคัญของใครที่เป็นหนี้อยู่นั่นเองงง~

แต่ตอนนี้ก็มีข่าวดีมาให้ชื่นใจกันแล้วววว

4 แบงก์ใหญ่ของไทย นำร่องลด "อัตราดอกเบี้ยเงินกู้" สูงสุด 0.25%

ว่าแต่จะส่งผลยังไง และใครจะได้รับผลกระทบบ้าง ต้องมาเจาะลึกกันหน่อย!

ธนาคาร ถือเป็นหน่วยงานที่ทำธุรกรรมกับเงินเป็นหลัก โดยการรับฝากเงินผ่านบัญชีเงินฝากต่างๆ เช่น บัญชีออมทรัพย์, ประจำ และนำไปปล่อยเงินกู้ยืมให้กับภาคธุรกิจและประชาชนทั่วไป สำหรับในประเทศไทยก็มีธนาคารให้ประชาชนเลือกใช้บริการมากมาย ซึ่งแต่ละธนาคารก็จะกำหนดอัตราดอกเบี้ยเงินฝาก และดอกเบี้ยเงินกู้แตกต่างกันไป โดยมีปัจจัยที่กำหนดอัตราดอกเบี้ยเยอะมาก เช่น ความน่าเชื่อถือ, ขนาดของธนาคาร, สินทรัพย์ของธนาคาร, ความต้องการเงินมากน้อยเพียงใด หรือสภาพเศรษฐกิจโดยรวม เป็นต้น ถ้าเราจะแบ่งประเภทของธนาคารแบบง่ายๆ ตามนี้เล้ยยยย~

- ธนาคารพาณิชย์ ซึ่งในประเทศไทยก็มีเยอะมาก เช่น กรุงเทพ กรุงไทย กสิกรไทย ไทยพาณิชย์ กรุงศรี ทหารไทย ธนชาต

- ธนาคารพิเศษของรัฐ ได้แก่ ธนาคารออมสิน ธนาคารอาคารสงเคราะห์ ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร และธนาคารอิสลามแห่งประเทศไทย

หลายธนาคารพาณิชย์ของประเทศ

ประกาศปรับลดอัตราดอกเบี้ยเฉพาะเงินกู้ 0.125-0.25%

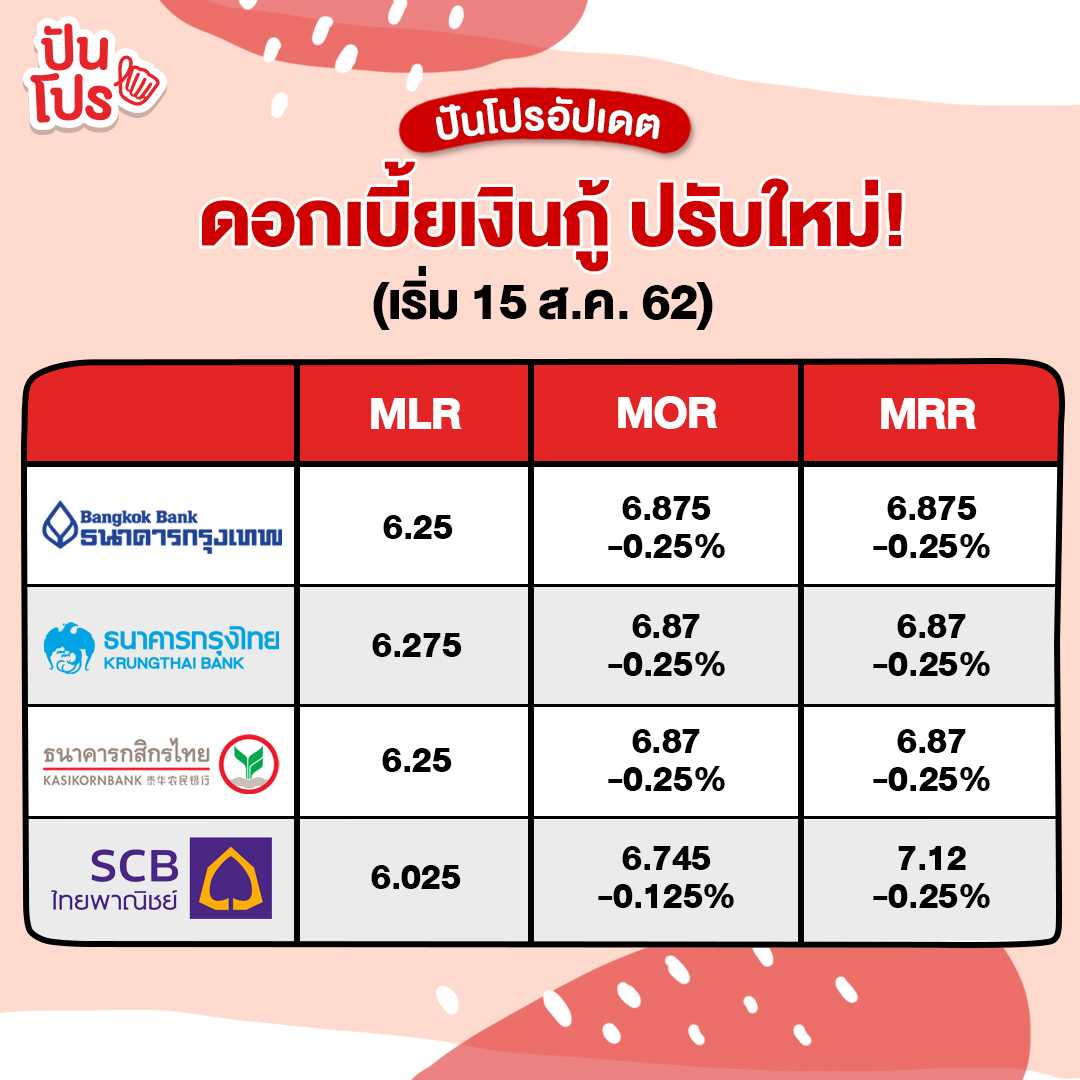

- ธนาคารกรุงเทพ (BBL) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 15 ส.ค. 62)

MLR = 6.25% / MOR = 6.875% / MRR=6.875% - ธนาคารกรุงไทย (KTB) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 15 ส.ค. 62)

MLR = 6.275% / MOR = 6.87% / MRR = 6.87% - ธนาคารกสิกรไทย (KBANK) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 15 ส.ค. 62)

MLR = 6.25% / MOR = 6.87% / MRR = 6.87% - ธนาคารไทยพาณิชย์ (SCB) : ปรับลดดอกเบี้ย MOR ลง 0.125% และ MRR ลง 0.25% (มีผล 15 ส.ค. 62)

MLR = 6.025% / MOR = 6.745% / MRR = 7.12% - ธนาคารอาคารสงเคราะห์ (GHB) : ปรับลดดอกเบี้ย MLR, MOR และ MRR ลง 0.125% (มีผล 16 ส.ค. 62)

MLR = 6.125% / MOR = 6.875% / MRR = 6.625% - ธนาคารออมสิน (GSB) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.13% (มีผล 16 ส.ค. 62)

MLR = 6.50% / MOR = 6.87% / MRR = 6.87% - ธนาคารกรุงศรีอยุธยา (BAY) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 19 ส.ค. 62)

MLR = 6.60% / MOR = 6.95% / MRR = 6.95% - ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (BAAC) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.125-0.25% (มีผล 20 ส.ค. 62)

MLR = 5.00% / MOR = 6.875% / MRR = 6.875% - ธนาคารธนชาต (TBANK) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 21 ส.ค. 62)

MLR = 6.65% / MOR = 7.175% / MRR = 7.50% - ธนาคารทหารไทย (TMB) : ปรับลดดอกเบี้ย MOR และ MRR ลง 0.25% (มีผล 1 ก.ย. 62)

MLR = 6.775% / MOR = 7.425% / MRR = 7.15%

ตัวย่อดอกเบี้ยเงินกู้ หมายถึงอะไร?

- MLR (Minimum Loan Rate) : ลูกค้ารายใหญ่ชั้นดี ประเภทเงินกู้แบบมีระยะเวลา

จะใช้สำหรับลูกค้ารายใหญ่ที่มีขอกู้ยืมเงินกับทางธนาคาร เช่น สินเชื่อธุรกิจ สินเชื่อบ้าน ในบางครั้งก็อาจนำไปใช้กับลูกค้ารายย่อยได้ด้วยเช่นกัน - MOR (Minimum Overdraft Rate) : ลูกค้ารายใหญ่ชั้นดี ประเภทเงินเบิกเกินบัญชี

จะใช้สำหรับลูกค้ารายใหญ่ที่มีการเบิกเงินเกินบัญชี ซึ่งประเมินวงเงินจากหลักทรัพย์ค้ำประกันที่นำยื่นกับทางธนาคาร โดยปกติวงเงิน O/D จะไม่มีกำหนดเวลาที่ต้องชำระคืน เช่น สินเชื่อหมุนเวียนธุรกิจ ส่วนใหญ่จะเป็นธุรกิจรายย่อย หรือ SMEs - MRR (Minimum Retail Rate) : ลูกค้ารายย่อยชั้นดี

จะใช้สำหรับการกู้เงินของลูกค้ารายย่อย หรือประชาชนทั่วไป เช่น สินเชื่อที่อยู่อาศัย สินเชื่อส่วนบุคคล เป็นต้น โดยใช้เป็นอัตราดอกเบี้ยอ้างอิงในช่วงที่มีการลอยตัว เช่น การกู้เงินเพื่อซื้อบ้าน ช่วง 3 ปีแรก อาจจะกำหนดเป็นดอกเบี้ยคงที่ หลังจากนั้นก็จะเป็นอัตราลอยตัวอ้างอิง MRR +/- เพิ่มเติม แล้วแต่ธนาคารกำหนด

สำหรับประชาชนโดยทั่วไป หากมีการกู้เงินจะมีความเกี่ยวข้องกับ MLR และ MRR เป็นหลัก เพราะจะถูกนำมาใช้เป็นอัตราอ้างอิงในช่วงอัตราดอกเบี้ยลอยตัว ซึ่งการปรับลดอัตราดอกเบี้ยในครั้งนี้ จะลดแค่ MOR และ MRR เท่านั้น ส่วน MLR ยังไม่มีการเปลี่ยนแปลงใดๆ

ดอกเบี้ยเงินกู้ปรับลดลง เพราะอะไร?

หลังจากวันที่ 7 ส.ค. 62 ทางคณะกรรมการนโยบายการเงิน ธนาคารแห่งประเทศไทย (กนง.) ได้ประกาศปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% จากเดิม 1.75% มาอยู่ที่ 1.50% ซึ่งถือเป็นการปรับลดลงครั้งแรก หลังจากที่ปรับขึ้นดอกเบี้ยไปล่าสุดในเดือน ก.ย. 61 เป็นไปตามสภาพตลาดการเงินโลกที่มีการปรับลดดอกเบี้ยลงในหลายประเทศ ถือเป็นมาตรการกระตุ้นเศรษฐกิจทางหนึ่ง เพราะเมื่อธนาคารแห่งประเทศประกาศลดดอกเบี้ยนโยบายลงแล้ว ก็จะส่งผลมายังธนาคารพาณิชย์ต่างๆ ในไทย ต้องทยอยลดดอกเบี้ยลงตาม โดยเฉพาะดอกเบี้ยเงินกู้ ซึ่งมีการส่งสัญญาณอย่างชัดเจนให้ปรับลดลง เพื่อทำให้ภาระทางด้านเงินกู้ของธุรกิจ และประชาชนทั่วไปลดลง

คำตอบก็คือ "เพื่อกระตุ้นเศรษฐกิจภายในประเทศ" นั่นเอง!

ใครจะได้รับผลดี? จากอัตราดอกเบี้ยที่ลดลง

- กลุ่มแรกที่ได้รับประโยชน์จากอัตราดอกเบี้ยเงินกู้ที่ลดลง คือ กลุ่มลูกค้า SMEs เพราะดอกเบี้ยจ่าย ถือเป็นต้นทุนที่สำคัญของธุรกิจ และผู้ประกอบการรายย่อย เมื่อดอกเบี้ยเงินกู้ลดลงแล้วก็จะทำให้จ่ายดอกเบี้ยลดลงนั่นเอง ช่วยให้ธุรกิจเดินไปข้างหน้าได้

- ต่อมาจะเป็นกลุ่มประชาชนรายย่อยทั่วไป ก็จะรับภาระดอกเบี้ยจ่ายลดลง เช่น สินเชื่อบ้าน สินเชื่อรถยนต์ เมื่อดอกเบี้ย MRR ซึ่งมีความเกี่ยวข้องกับลูกค้ารายย่อยลดลงแล้ว ดอกเบี้ยช่วงลอยตัวที่มีการอิงดอกเบี้ย MRR ก็จะปรับลดลงตาม ลูกค้าก็จ่ายดอกเบี้ยลดลง มีเงินเหลือเพื่อนำไปใช้จ่ายในส่วนอื่นๆ แทน เช่น เดิมต้องจ่ายดอกเบี้ยสินเชื่อบ้าน อยู่ที่ MRR-1.00% = 6.25% พออัตราดอกเบี้ย MRR ปรับลดลงไป 0.25% ก็จะทำให้ดอกเบี้ยที่ต้องจ่ายลดลงเหลือ 6.00% เป็นต้น

ใครที่กู้ซื้อบ้าน หรือคอนโด จะได้รับประโยชน์เต็มๆ จากดอกเบี้ยที่ลดลง

🌈 ปันโปรสรุปให้ 🌈

- อัตราดอกเบี้ยเงินกู้ของแต่ละธนาคาร จะไม่เท่ากันนะ ซึ่งไม่จำเป็นเสมอไปว่าดอกเบี้ยอ้างอิงต่ำกว่า เราจะต้องจ่ายดอกเบี้ยน้อยกว่า เช่น ธนาคาร A อัตราดอกเบี้ย MRR = 7% แต่ช่วงดอกเบี้ยลอยตัวเป็น MRR-1% = 6% ส่วนธนาคาร B อัตราดอกเบี้ย MRR = 7.25% แต่ช่วงดอกเบี้ยลอยตัวเป็น MRR-1.50% = 5.75% จะเห็นว่าธนาคาร B อัตราดอกเบี้ยอ้างอิงสูงกว่า แต่เงื่อนไขลดดอกเบี้ยในอัตราที่มากกว่า ทำให้จ่ายดอกเบี้ยจริงน้อยกว่านั่นเอง

- แม้จะอยู่ในช่วงดอกเบี้ยขาลง แต่ในสภาวะเศรษฐกิจแบบนี้ ก็ควรมีการควบคุมการใช้จ่ายให้ดี ไม่ใช่เห็นดอกเบี้ยเงินกู้ลดลง ก็ไปธนาคารกู้รัวๆ เลย แบบนี้ก็ไม่ดีน้า ใช้จ่ายเท่าที่จำเป็น และเหมาะสมก็พอจ้าาาา

- แต่อัตราดอกเบี้ยเงินกู้ที่ปรับลดลง จะไม่มีผลต่ออัตราดอกเบี้ยบัตรเดรดิตนะ เพราะเป็นอัตราคงที่ไม่ได้เปลี่ยนแปลงตามอัตราดอกเบี้ยอ้างอิง เลยทำให้ยังอยู่ที่ 18% เท่าเดิม

โดย MilD

รักที่จะเรียนรู้ อยู่อย่างมีชีวิตชีวา เพราะไม่ว่าโปรโมชั่นจะอยู่ที่ไหน เราต้องตามหามันให้เจอ <3